■新たに課税事業者となる方の届出

個人事業者の方で、新たに課税事業者(消費税の申告・納付が必要な方)となる場合には、納税地の所轄税務署長に「消費税課税事業者届出書(基準期間用)」を提出する必要があります。

■令和6年分において課税事業者となる方

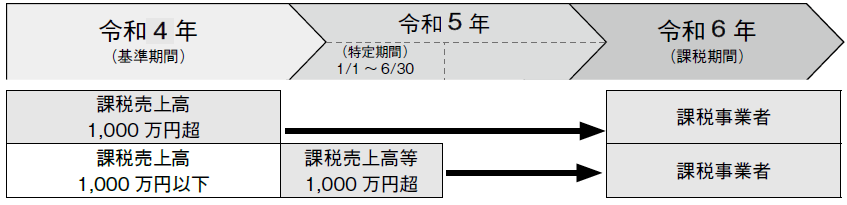

令和4年分(基準期間)の課税売上高が1,000万円を超えている場合には、令和6年分は消費税の課税事業者に該当します。

※令和4年分とは、令和4年1月1日から令和4年12月31日までの期間に係る年分をいいます。

※令和4年分(基準期間)の課税売上高が1,000万円以下であっても、令和5年1月1日から令和5年6月30日までの期間(特定期間)の課税売上高が1,000万円を超えている場合には、令和6年分は消費税の課税事業者に該当します。この場合、納税地の所轄税務署長に「消費税課税事業者届出書(特定期間用)」を提出する必要があります。

なお、特定期間における1,000万円の判定は、課税売上高に代えて、給与等支払額の合計額によることもできます。

※インボイス発行事業者は、基準期間の課税売上高に関わらず、課税事業者となります。

■簡易課税制度の選択の届出

令和4年分(基準期間)における課税売上高が5,000万円以下の方は、簡易課税制度を選択することができます。

令和6年分から簡易課税制度を適用して申告する方は、令和5年12月31日までに、納税地の所轄税務署長に「消費税簡易課税制度選択届出書」を提出する必要があります。

■簡易課税制度とは

課税期間における課税売上げに係る消費税額に、事業区分に応じた「みなし仕入率」を掛けて計算した金額を課税仕入れ等に係る消費税額とみなして、納付する消費税額を計算する制度です。

■注意事項

・課税事業者の方は、消費税法に基づく帳簿の記載が必要です。

・一般課税で申告される方(簡易課税制度の適用を受けない方)が仕入税額控除を適用するためには、区分経理(取引等を税率ごとに区分して記帳するなどの経理)に対応した帳簿および請求書等(区分記載請求書等)の保存が要件となります。

・令和5年度税制改正により、インボイス制度を機に免税事業者からインボイス発行事業者になられた場合に売上税額の2割を消費税の納付金額とすることができる特例(2割特例)や簡易課税制度を選択する場合の手続きに経過措置が設けられています。これらの詳細やインボイス制度に関しては、インボイス制度特設サイト(【HP】https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice.htm)をご覧ください。

※消費税の届出や、帳簿の記載方法等について詳しくお知りになりたい方は、国税庁ホームページ(【HP】https://www.nta.go.jp)をご覧いただくか、電話相談センターをご利用ください。電話相談センターのご利用は、十勝池田税務署へお電話いただき、自動音声にしたがって番号「1」番を選択してください。

※「消費税課税事業者届出書」や「消費税簡易課税制度選択届出書」等の各種届出書はe-Taxでも提出できます。詳しい手続については、e-Taxホームページ(【HP】https://www.e-tax.nta.go.jp)でご確認ください。

問合せ:十勝池田税務署

【電話】572-2171

<この記事についてアンケートにご協力ください。>