期間内に忘れずに申告を済ませましょう。本誌1月号と同時に配布した「所得申告受付(相談)のお知らせ」も併せてご覧ください。税務課(581・2121内線154~156)

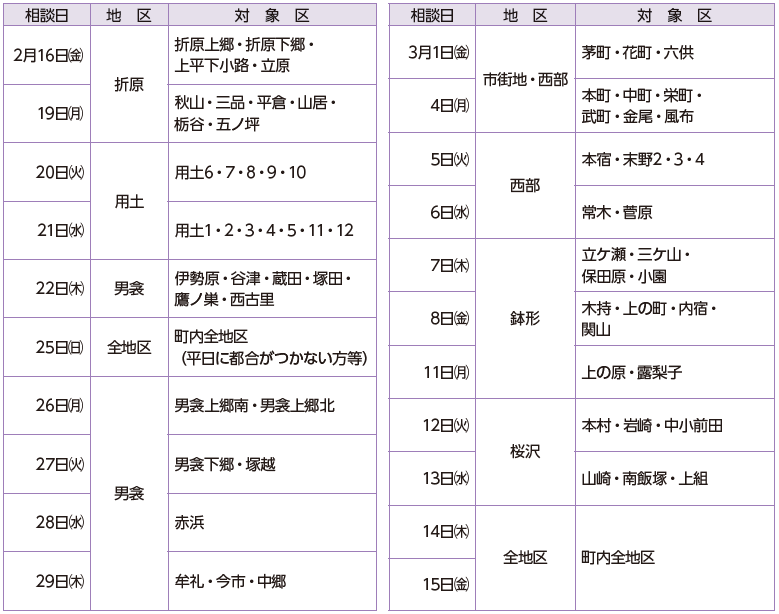

期間:2月16日(金)から3月15日(金)まで(下記日程表参照)

受付時間:午前9時~11時30分、午後1時~3時30分

申告会場:役場6階会議室

■申告相談日程表

※混雑時には、会場への入場を一時的に制限させていただく場合があります。

■申告相談に必要なもの

□給与や年金の源泉徴収票の原本

□事業および不動産所得がある方は、収支内訳書

□各種保険料控除(社会保険料、生命保険料、地震保険料等)を受ける方は、その控除証明書

□寄附金控除を受ける方は、控除証明書等(ワンストップ特例制度を利用した方でも申告する際には必要となります)

□障害者控除を受ける方は、障害者手帳等

□医療費控除を受ける方は、医療費控除の明細書

□税務署から申告書、確定申告のお知らせはがきが送られてきた方は、その申告書、はがき

□還付申告の場合、還付金振込先となる本人名義の金融機関の口座が分かるもの

□本人確認書類およびマイナンバーカード等

□利用者識別番号(16ケタ)を取得後、初めて寄居町の申告相談にお越しの方は、番号が分かるもの(確定申告のお知らせはがき・前年税務署にて確定申告した方は申告書の控え等)

(!)収支内訳書、医療費控除の明細書等はご自宅で事前に作成してご持参ください。

■税務課からのお願い

▽所得税の確定申告で次の(1)~(15)に該当する方は、税務署で申告をしてください。役場では申告をお受けできませんのでご注意ください。

・下記(1)~(6)の所得を申告する場合

(1)配当所得

(2)仮想通貨(ビットコイン等)に係る所得

(3)先物取引による所得

(4)退職所得

(5)土地・建物・株式などの譲渡所得

(6)事業所得、不動産所得および農業所得があった方で収支内訳書を作成していない方や作成の仕方が分からない方

・下記(7)~(9)の控除の適用を受ける場合

(7)雑損控除または災害減免

(8)外国在住の方を扶養親族とする申告

(9)住宅ローン控除を受ける申告(年末調整済を除く)

・下記(10)~(15)の申告をする場合

(10)損失・損益通算等の申告

(11)亡くなられた方の申告(準確定申告)

(12)過年分(令和4年分以前)の申告

(13)青色申告

(14)申告書の本人控に受付印が必要な方

(15)申告内容等から判断して税務署での申告が適当と思われる方

▽源泉徴収票は必ずご持参ください

給与明細や振込通知ではなく、必ず源泉徴収票をお持ちください。源泉徴収票等がない場合は、支払者から再発行を受けてください。

▽事業所得(営業・農業)や不動産所得のある方、医療費控除を申告する方

事前に自宅で収支内訳書・医療費控除の明細書を作成したうえでご相談ください。当日会場で作成される方は長時間お待ちいただく場合があります。

▽令和5年中に収入がなかった方へ

申告は原則不要ですが、医療、福祉等で行政サービスの適用を受ける方は住民税申告が必要となる場合があります。マイナンバー(個人番号)の記載および本人確認について申告書には、申告者や配偶者等のマイナンバーの記載が必要です。また、本人確認書類(番号確認および身元確認)の提示または写しの添付が必要となります。

・番号確認書類

マイナンバーカード、マイナンバー通知カード(氏名・住所等が住民票と一致している場合に限り有効)、住民票(マイナンバーが記載されたもの)等

・身元確認書類

マイナンバーカード、運転免許証、公的医療保険の被保険者証、年金手帳等

▽その他

住民税申告書は郵送で提出できます。町公式ホームページ税務課のページから「令和6年度町・県民税申告書」を印刷し、必要事項を記入のうえ郵送してください。

郵送先:税務課住民税班(〒369-1292 住所記載不要)

■熊谷税務署から確定申告のお知らせ

確定申告には、ご自身のスマートフォン・パソコンから「確定申告書等作成コーナー」を利用するe-Tax・スマホ申告が大変便利です。マイナンバーカードをお持ちの方は、マイナンバーカード読取対応のスマートフォン、またはICカードリーダライタを利用して、24時間いつでもどこでもe-Taxを利用して申告書を提出できますので、ぜひご自宅からe-Taxをご利用ください。

問合せ:

確定申告等に関すること…国税庁ホームページ「確定申告特集」をご利用ください。

e-Tax・確定申告書等作成コーナーの操作等に関すること…e-Tax・作成コーナーヘルプデスク【電話】0570-01-5901

受付:月~金曜日(祝日等および12月29日~1月3日を除く)

<この記事についてアンケートにご協力ください。>