所得税の確定申告等において、介護保険料は社会保険料控除、介護保険のサービス利用料や紙おむつ代は医療費控除の対象となる場合があります。

また、65歳以上の方で介護保険の要介護認定を受けている方を対象として、申請により障害者控除(普通障害・特別障害)を受ける際に必要な「障害者控除対象者認定書」を交付します。

1.介護保険料の控除について

納めた介護保険料は、「社会保険料控除」として控除できます。なお、納付の方法によって確認書類が異なります。

●普通徴収(納付書)により介護保険料を納めた方

今年の1月1日~12月31日に支払った介護保険料が、来年に行う確定申告において、社会保険料控除の対象となります。

領収印のある納付書(領収書)等を申告時に提示してください。

●特別徴収(年金天引き)により介護保険料を納めた方

今年の2月・4月・6月・8月・10月・12月に年金天引きされた介護保険料が来年に行う確定申告において、社会保険料控除の対象となります。

日本年金機構等の年金保険者から送付される「源泉徴収票」を申告時に提示してください。

※特別徴収(年金天引き)により納めた介護保険料については、その年金を受給している本人のみが控除対象とすることができます。

領収印のある納付書(領収書)等などを紛失し納付済額の確認ができない場合は、申請により「介護保険料納付額確認書」を交付します。窓口に来られた方の本人確認のため、マイナンバーカードや運転免許証、保険証等の本人確認書類を必ずお持ちください。

(注)本人と同世帯ではない方が「介護保険料納付額確認書」の交付申請を行う場合には、委任状が必要となります。

2.障害者控除対象者の認定について

所得者本人または配偶者、扶養控除の対象となる親族等が障害者手帳を取得されている場合は、所得税や住民税の控除の対象となる場合があります。また、身体障害者手帳、療育手帳、精神障害者保健福祉手帳を持っている方以外でも、介護保険の要介護認定を受けている方は、心身の状況等(一定の条件に該当する場合)により、障害者控除または特別障害者控除を受けられる場合があります。

申請に基づき、審査した結果、対象となる方には「障害者控除対象者認定書」を交付します。

※対象となるかどうかについて、電話等では回答できませんので、ご了承ください。

3.おむつ代に係る費用の医療費控除について

介護認定を受けている方で、「主治医意見書」の内容を確認して下記の条件にすべて該当する場合には、町が発行する「主治医意見書内容確認書」およびおむつ代の領収書を税の申告の際に提出することにより、おむつ代に係る医療費控除の対象となります。

※令和7年の確定申告より、1年目から医師が発行した「おむつ使用証明書」ではなく、町が発行する「主治医意見書

内容確認書」による医療費控除が可能となりました。

●おむつ代に係る医療費控除となる主治医意見書の条件

・当該年におむつを使用していること。

・当該年に受けていた要介護認定および当該認定を含む複数の(連続した)要介護認定期間が6カ月以上となること。

・「失禁への対応」としてカテーテルを使用していることまたは尿失禁が「現在あるかまたは今後発生の可能性の高い状態」であること。

・「障害高齢者の日常生活自立度(寝たきり度)」がB1、B2、C1、C2のいずれかに該当していること。

4.介護サービスを利用したときの医療費控除について

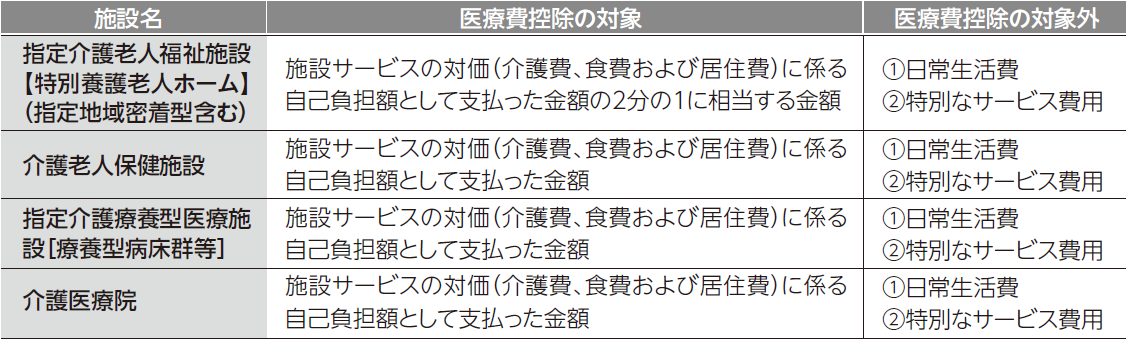

医療との連携を十分に配慮しながら提供された介護保険サービスを利用した場合に、その自己負担分としてかかった費用が、医療費控除の対象になります。ただし、利用した介護保険サービスの種類によって、控除の対象になるかど

うかや控除の対象となる費用の範囲が異なります。

また、高額介護サービス費として払い戻しがあった場合は、「費用を補てんする金額」とみなされますので、控除対象費用から高額介護サービス費を差し引いて申告する必要があります。

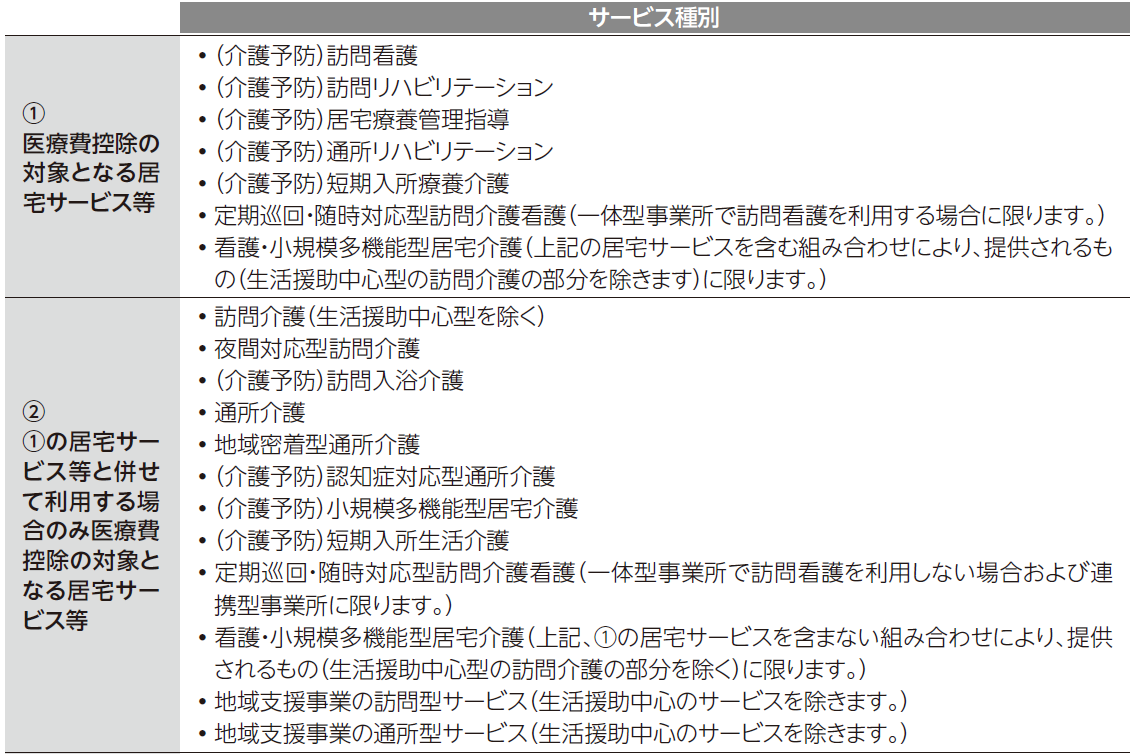

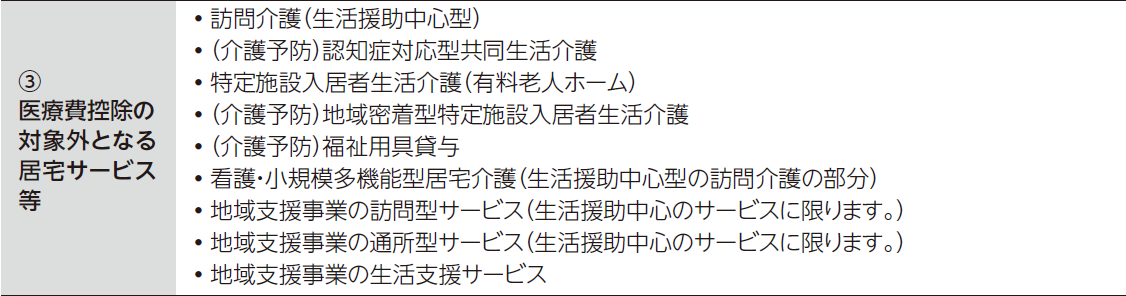

●医療費控除の対象(または対象外)となる居宅サービス等

・介護サービス事業者が発行する領収書には、「医療費控除の対象となる医療費の額」が記載されています。

・確定申告には、「医療費控除の明細書」の添付が必要となり、医療費等の領収書の添付または提示は不要となりました。

・明細書の記入内容の確認のため、確定申告期限から5年間、税務署から領収書の提示または提出を求める場合がありますので、領収書はご自宅等で保管してください。

問合せ:

福祉介護課(1階3番窓口)【電話】25-0116

税控除の詳細については、税務会計課(1階4番窓口)【電話】25-0113

<この記事についてアンケートにご協力ください。>